Il rischio tecnico

Questo approfondimento mette in chiaro innanzi tutto cosa sia il rischio, in cosa consista realmente, da un punto di vista squisitamente sostanziale. Mette poi in evidenza, separandole, le due parti che lo compongono: il rischio tecnico appunto ( qui trattato ) ed il rischio emotivo ( o percepito ), cui è dedicato un approfondimento a parte.

Leggi tranquillamente l’articolo, poi scrivimi qui LINK

Prima di stabilire cosa sia il rischio tecnico sarà opportuno capire cos’è il rischio, sul serio, oppure cosa intendiamo con questo termine. Tutti ne parlano continuamente, ma se non fermiamo le bocce ( come si dice ) e non procediamo con un bel punto nave, finiremo per mettere nel calderone del rischio tutto e più di tutto.

Spesso, troppo spesso, si utilizza il termine rischio a pioggia, andando a rappresentare con questa parola prospettive davvero diverse, situazioni ed incertezze che poco hanno a che fare tra loro. Insomma poco hanno a che fare con il significato cruento, che tutti temono, quello mediamente più diffuso tra le persone, rappresentato dal termine rischio. Esaminiamole queste categorie inappropriate:

- Rischio di vedere oscillare troppo il mio investimento

- Rischio di non realizzare nel tempo previsto il mio obiettivo di guadagno

- Rischio di non ricevere una cedola periodica soddisfacente

- Rischio di subire una perdita in conto capitale

- Rischio di perdere tutto ciò che ho investito

- Rischio di non poter vendere per far fronte ad eventi imprevisti

Come vedi c’è una somma di ipotesi, tutte egualmente assimilate al rischio, che però con il rischio hanno poco a che fare, vediamole una ad una:

- ( vedere oscillare ) = le oscillazioni sono una caratteristica del mercato, non un difetto. Oggi non c’è nulla, nessun prodotto voglio dire, che possa tenere al riparo da queste oscillazioni, ma se ritieni davvero di non poterle sopportare, nemmeno conoscendole, allora non investire e lascia che i tuoi soldi se li mangi l’inflazione ( davvero preferisci ? )

- ( tempo previsto ) = oggi non è più possibile programmare con esattezza un tempo di investimento, magari legarlo ad un rendimento preciso. Si poteva una volta, ora non più. Ma se ti fanno investire promettendo un tempo esatto ed un rendimento prevedibile, diffida, ti stanno vendendo un sogno, non un progetto di investimento

- ( la cedola ) = se investi per ricevere una cedola affidabile devi scegliere con cura un prodotto che svolga sul serio questa funzione. Infatti le cedole, oggi, sono condizione aleatoria e capita spesso che vengano prelevate dal capitale, pur di mantenere il patto, ti sta bene ?

- ( perdita ) = la perdita in conto capitale può capitare soltanto se sbagli investimento e metodo, la casistica è varia ma in senso stretto diciamo che se punti su una tua convinzione, una soffiata o una notizia e ti concentri su un solo titolo, un solo settore, una sola tipologia o un solo paese, può accadere di dover sopportare una perdita. Va subito chiarito che perdita significa vedere diminuire il valore investito in modo irreversibile, cioè non recuperabile

- ( perdere tutto ) evento abbastanza remoto, sempre legato alla fattispecie di cui sopra. Il più delle volte, quando si subiscono perdite limitate, e capita solo se sbagli prodotto e metodo, non si arriva all’azzeramento del capitale investito. A parte il caso di un investimento tutto concentrato su una società non quotata che poi fallisca. Lasciami dire, in quel caso te la sei cercata

- ( non poter vendere ) = può capitare soltanto in pochi casi, molto precisi. Non puoi vendere perché il prezzo è sceso talmente che ti farebbe registrare una perdita elevata ( siamo di nuovo al caso 4 ), non puoi vendere perché l’azienda su cui hai investito tutti i tuoi soldi è in concordato preventivo o altra procedura concorsuale ( siamo di nuovo al caso 4-5 ), non puoi vendere perché il rendimento realizzato sino a quel punto non è nemmeno vicino a quanto ti aspettavi. Allora, se non puoi permetterti tempo a disposizione per lasciar maturare il giusto, non investire ( per gli imprevisti le soluzioni non mancano, sono molto efficienti e costano davvero poco )

Progettare, ecco come si investe, non c’è spazio per incertezze, ripensamenti o improvvisazioni. Un investimento costruito con la tecnica e con l’esperienza non incorre in nessuna delle situazioni sopra descritte. No danni, nessuna delusione, investire è una attività tecnica, certamente, ma a forte contenuto umano. Cioè ?

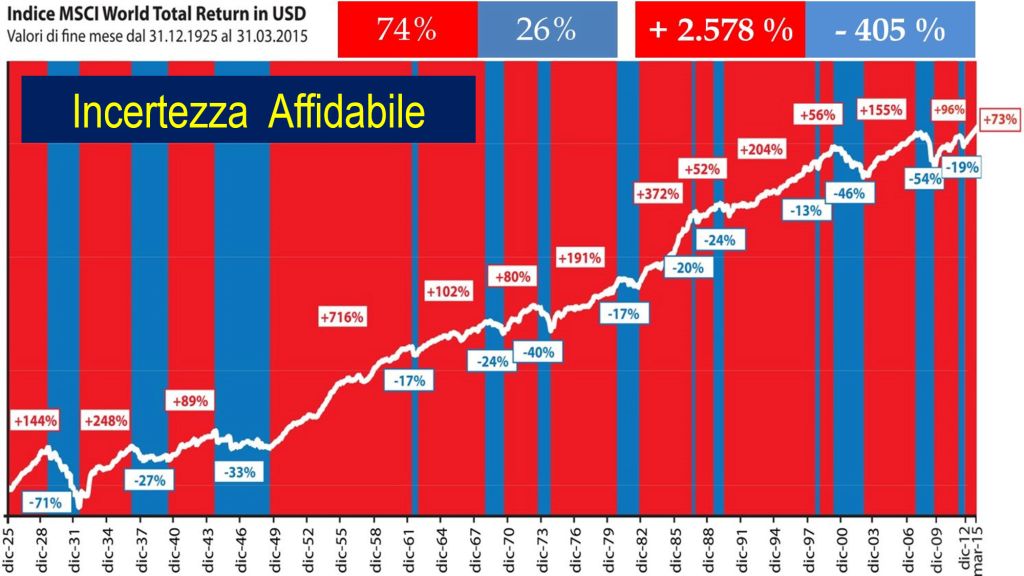

Come puoi verificare leggendo della antropologia del rendimento, è il genere umano che garantisce persistenza di consumi, quindi persistenza di attività economica. Per il resto, come si fa nello sport, il successo arriva dalla preparazione e dalla disciplina. Camminare sul filo è soltanto un esempio, comprendi ? Rispettare la tre regole d’oro fa sempre la differenza, qualunque cosa accada. Alla fine rimane solo quella “incertezza affidabile” del mercato: è lei la garanzia.

Ma capita ad alcuni di non riuscire.

Se la storia, con le sue prove, o la ragione, con le sue verifiche tecniche, non riesce a farti incorporare il mercato. Quando la realtà veduta, toccata con mano, non costruisce percezione e non sostiene lucidità, allora il discorso si sposta nel campo dell’istinto, dove regna sovrana la potenza del talamo. L’emotività, infatti, è una potente deriva del rischio. La finanza comportamentale si occupa proprio di questo, da anni: quando il timore di investire ha poco o nulla a che fare con il rischio vero e proprio. Affrontiamo questo tema delicato ed inusuale in un capitolo suo proprio: il rischio emotivo o percepito.